5 лучших кредитов с остаточным платежом

Содержание:

- Что нужно для самостоятельного расчета

- Условия

- Что такое остаточный платеж в автокредитовании?

- В чем суть программы автокредита с остаточным платежом

- Банки которые дают кредиты по программе buy-back

- Как рассчитать автокредит онлайн

- Основные положения программы

- Краткий обзор по автокредитам

- Преимущества и недостатки программ

Что нужно для самостоятельного расчета

Процесс самостоятельно расчета автокредита имеет свои особенности. Но при этом сама формула достаточно проста. Для вычислений без помощи специализированного ресурса понадобится только лишь листок бумагии калькулятор.

Прежде, чем приступить к выполнению расчета, нужно ознакомиться со следующими нюансами:

- с первоначальным взносом;

- без первоначального взноса.

С первоначальным взносом

Одним из обязательных условий оформления данного типа продукта является наличие первоначального взноса. Величина его обычно колеблется от 20% и более. Но в определенных случаях некоторые банковские учреждения работают также без такого взноса.

Для самостоятельного расчета автокредита с первоначальным взносом понадобится обязательно следующее:

- полная стоимость кредита;

- величина процентной ставки;

- величина первоначального взноса;

- срок предоставления кредита.

Без первоначального взноса

При отсутствии первоначального взноса также возможно оформить кредит

Важно лишь помнить о достаточно существенной переплате в таком случае

В первую очередь за счет большей суммы самого кредита, а также повышенной процентной ставки. Так как чем больше первоначальный взнос — тем меньше будет установлена годовая ставка.

Перечень данных, необходимых для выполнения процедуры расчета, выглядит следующим образом:

- полная сумма кредита;

- величина процентной ставки;

- сумма дополнительных затрат (страховка, иное);

- срок, на который оформляется конкретный кредит.

Условия

Как и в обычных банках, так и в автобанках существуют определённые условия и требования к заёмщику. Некоторые их них устанавливаются непосредственно финансовыми учреждениями, а часть требований прописана в законодательстве РФ.

Условия выдачи кредита с остаточной стоимостью:

| первоначальный взнос | не меньше 15% от стоимости машины |

| срок кредитования | 12-36 месяцев |

| остаточная стоимость | 20% — 55% от стоимости покупаемого автомобиля |

| сумма кредита | от 100 000 до 10 млн. руб. |

| страхование | обязательное КАСКО, и возможность оплатить страховку с использованием самого кредита |

Следующий шаг после получения кредита и покупки автомобиля – выплата остаточной стоимости. В этом вопросе тоже существуют некие нюансы, правила и требования.

Выплатить остаточную стоимость можно следующими способами:

- своими личными средствами. Оплачивая кредит таким способом, покупатель становится полноправным хозяином машины, автоматически выкупая её из залога у банка;

- рефинансировать (пролонгировать, продлить) кредит по условиям, действующим в банке;

- передать машину дилеру по условиям программы «Trade-in», в зачёт стоимости оплаты нового автомобиля.

Преимущество этой программы состоит в том, что часть денег пойдёт на погашение оставшегося кредита в банк, а остальная часть – на первоначальную оплату нового автомобиля.

Сравнительная таблица условий некоторых банков, которые сотрудничают с автосалонами по программе «остаточный платёж»:

| Банк\услуга | Банк Рус | Фольксваген банк | Сетелем банк |

| Сумма кредита | 200 000 5 000 000 руб. | от 120 000 до 4 000 000 руб. | от 100 000 до 3 млн. руб. |

| Срок кредитования | до 3 лет | от 12 месяцев до 36 месяцев | 24-36 месяцев |

| Годовая ставка % | от 9.9% до 15% | — | от 11% |

| Страховка/возраст | от 18 до 60 лет | Страхование и полис КАСКО — обязательно | обязательное КАСКО |

| Марка автомобиля | Новый легковой автомобиль | новые автомобили Audi, SKODA, Volkswagen (текущего и предыдущего года выпуска). | Новый легковой автомобиль |

| Примечания | Досрочное погашение без комиссий | Без предоставления заявления на досрочное погашение | Возможность оплаты страховки с использованием кредита |

Условия кредитования в каждом банке индивидуальны. Например, выдавая автокредит с остаточным платежом для Хендай, Банк БНП париба оставляет в залоге приобретаемый автомобиль на срок действия договора.

Остаточная стоимость обычно составляет от 20% до 55% стоимости автомобиля.

Что такое остаточный платеж в автокредитовании?

Автокредитование с остаточным платежом уже давно пользуется популярностью в Америке и европейских странах. Эта схема приобретения машины привлекает к себе низкой процентной ставкой, небольшим сроком и удобными ежемесячными взносами. Именно поэтому государством была разрешена программа автокредитования Buy Back.(ФЗ№353 от 21.12.2013).

Автокредитование с остаточным платежом уже давно пользуется популярностью в Америке и европейских странах. Эта схема приобретения машины привлекает к себе низкой процентной ставкой, небольшим сроком и удобными ежемесячными взносами. Именно поэтому государством была разрешена программа автокредитования Buy Back.(ФЗ№353 от 21.12.2013).

Существует два сценария, как выплачивается автокредит с остаточным платежом:

- Автокредит с остаточным платежом подразумевает внесение определенной ежемесячной суммы с процентами за пользование кредитом и остаточной стоимости машины в конце действия договора. После этого обременение с ТС снимается, и новый владелец распоряжается им по своему усмотрению.

- Кредит с обратным выкупом автомобиля – этот вариант, происходит аналогично первому, но последний взнос оплачивается за счет суммы, вырученной от реализации машины. То есть дилер обратно выкупает авто, а полученные деньги распределяются между погашением кредита и внесением первого взноса для покупки новой машины. Если выручки от продажи не достаточно, заемщик должен доплатить недостающую сумму.

Данное предложение распространяется исключительно на новые машины. Приобрести подержанное авто по Buy Back схеме не получится.

Окончательный расчет при закрытии кредита с остаточным платежом можно осуществить:

- Из личных средств. В этом случае после оплаты всей стоимости авто, полноправным владельцем становится покупатель. С машины снимается обременение;

- Продать машину в салон и купить другую взамен, при этом погасив долг за счет разницы между стоимостью реализации и остатком долга перед банком. Покупатель пересаживается на новое транспортное средство. Стоит отметить, что не все банки вправе принять машину обратно. Бывают случаи, когда заемщик должен самостоятельно договориться с центрами трейд-ин о выкупе ТС. На момент заключения сделки в договор вносят минимальную и максимальную суммы, за которые будет совершен выкуп. В среднем остаточная цена машины после 3-х лет эксплуатации 58% от первоначальной стоимости.

- Подать заявление о реструктуризации долга за счет увеличения срока автокредита. Как правило, договор продлевают еще на 2 года. В данном случае процентную ставку могут повысить. Увеличиваются расходы на страховку авто, потому, что объект залога должен быть дополнительно защищен. Существует риск, что банк откажет в просьбе продлить платежи.

В чем суть программы автокредита с остаточным платежом

Немногим заемщикам известна программа кредитования с остаточным платежом, как и непонятна суть продукта с иностранным названием Buy-bac («обратный выкуп»). Чтобы оценить преимущества и выбрать лучший для себя вариант финансирования покупки, предстоит разобраться, что значит кредит с остаточным платежом, и каким образом распорядиться предоставленной возможностью купить новенькое дорогое авто.

Главное отличие от обычного кредита – в суммарной выплате в течение периода погашения кредита. Если обычный клиент обязан выплатить всю цену, то заемщик по «Buy Back» может ездить на авто стоимостью в пару миллионов, выплачивая минимальные платежи в несколько тысяч рублей. Учитывая, что банк никогда не откажется от своих денег, подобная ситуация кажется неправдоподобной.

Секрет раскрывается просто – по завершении периода действия кредита клиент решает, выплачивать ли остаточную стоимость автомобиля, либо обновить автопарк, расплатившись с кредитором вырученными с продажи средствами. Примером такой программы может стать покупка авто стоимостью в 1 миллион, из которых за 3 года выплатили только 500 тысяч рублей. По завершении кредитного договора предстоит определить, как расплачиваться с банком – вернуть ему авто, взяв новую модель на новый период, либо найти средства для окончательных расчетов.

В зависимости от намерений заемщика, источником остаточного платежа могут стать:

- Личные накопления.

- Средства, вырученные с продажи транспорта через автосалон.

- Пересмотр договора с рефинансированием невыплаченного долга и отложенным погашением.

Схема пользования кредитным авто предполагает покупку с некоторым первоначальным взносом (около 15%) и обратный выкуп ТС по завершении программы автокредитования, в результате чего удается снизить величину ежемесячного платежа, который складывается из процентов и небольшой суммы от основного долга. То, что клиент не успеет вернуть, компенсируется через возврат или продажу авто, если нет желания пользоваться авто дальше. Для тех, кто намерен сохранить авто в своей собственности, должен будет внести последний (остаточный) платеж в размере 20-55%. Сколько будет платить заемщик, и как распорядится машиной по окончании срока действия договора, решает сам автовладелец.

Если изначально планировался полный выкуп транспорта, последний платеж может оказаться меньше, а регулярные выплаты за предыдущий период выше. Если заемщик хотел продать транспорт, ежемесячные платежи могут быть больше, чтобы к окончанию кредита внести меньшую сумму. Тот факт, что заемщик платит небольшие суммы, пользуясь дорогой иномаркой, означает только одно – условиями «buy back» в договоре предусмотрена крупная доля остаточного платежа.

Банки которые дают кредиты по программе buy-back

Программы автокредитования есть не во всех банках, а продукты с обратным выкупом встречаются еще реже. Тем не менее, кредит с остаточным платежом остается востребованной среди российских автомобилистов программой, поскольку решает вопросы поиска средств на покупку и окончательный расчет с кредитором с минимальной зависимостью от дохода.

Чтобы сэкономить время поиска подходящей программы, рекомендуется обратить внимание на наиболее популярные предложения:

- Фольксваген банк Рус. Заемщику потребуется иметь не менее 15% от стоимости машины (1,2-4,0 миллиона рублей). Платежи устанавливают с расчетом окончательного платежа в размере от 20%. Период кредитования – от года до трех лет со ставкой около 13,7% годовых.

- Сетелем, дочерняя структура Сбербанка, готов предоставить до 4 миллионов рублей под 14,3%, если у будущего автовладельца есть не менее 20% собственных сбережений. Последний платеж не должен быть ниже 30% от исходной цены автомобиля.

- Мерседес-Бенц банк Рус, кэптивный банк, настроенный на стимулирование продаж собственного завода-производителя, предоставляет заемный лимит под 7,9%, если у клиента есть 20% от стоимости машины из собственных накоплений. По окончании кредитного периода возвращают до 60% от исходной цены авто.

- ВТБ выдает займы с остаточным платежом не более 50% от стоимости машины (до 7 миллионов рублей). У заемщика должно быть накоплено хотя бы 20% от стоимости. Процентная переплата за 3-летний период кредитования составит около 13,9% в год.

- Русфинанс банк предлагает программу финансирования покупки автомобиля Хендай стоимостью в пределах 5 миллионов рублей, с переплатой в 13,3%. Для подписания договора заемщику необходимо иметь 20% от цены машины.

Судя по условиям, предлагаемым различными банками, чтобы получить в пользование респектабельный автомобиль стоимостью в несколько миллионов рублей, в 2020 году достаточно накопить лишь пятую часть от стоимости, настроив погашение платежами, соответствующими получаемому доходу.

Если средств на окончательный выкуп машины не будет, ее сдают в счет уплаты остаточного платежа, используя разницу для получения нового авто на следующий 3-летний период с правом обратного выкупа. Когда автомобилист принимает решение сохранить авто для дальнейшего пользования, накопив достаточную сумму, производят досрочное погашение и получают полные права на владение транспортным средством.

Как рассчитать автокредит онлайн

Процесс вычисление автокредита проще всего осуществить удаленно. Для этого потребуется воспользоваться официальным сайтом соответствующей компании.

В Альфа Банке

Алгоритм расчета автокредит в режиме онлайн для данного учреждения достаточно прост.

Он включает в себя следующие основные этапы:

- переходим на сайт alfabank ru и выбираем соответствующую вкладку:

- для владельцев зарплатных карт;

- стандартные условия;

- сотрудникам компаний-партнеров.

- кликаем на кнопку «подать заявку»;

Кликаем на кнопку «подать заявку»

- вводим все обязательные данные, для каждой позиции имеются отдельные поля:

- фамилия, имя и отчество;

- дата рождения и номер мобильного телефона;

- электронная почта, номер и серия паспорта;

- дата выдачи паспорта;

- кем выдан и код подразделения;

- место рождения, указывается факт смены фамилии — если подобное имело место;

- серия и номер старого паспорта;

- место работы (наименование организации, регион и индивидуальный налоговый номер организации);

- где необходимо оформить кредит, город и отделение банка.

- далее ставим галочку напротив «согласен на обработку персональных данных»;

Ставим галочку напротив «согласен на обработку персональных данных»;

после осуществления всех процедур расчет будет осуществлен в режиме онлайн после ввода всех параметров кредитного займа.

В ВТБ 24

Расчет автокредита с первоначальным взносом в ВТБ 24 осуществить достаточно просто. Для того чтобы это сделать необходимо следовать определенному алгоритму:

Выбираем вид транспорта

-

- тип транспортного средства;

- возраст автомобиля — новый или же с пробегом;

- марка;

- сумма;

- указываем величину первоначального взноса;

- устанавливаем срок кредитования.вводим все параметры желаемого кредита в соответствующем разделе:

Вводим все параметры желаемого кредита в соответствующем разделе

после ввода всех данных автоматически будет осуществлен расчет, результаты его отображаются в правой части экрана.

Результаты расчета

Важным достоинством данного сервиса для осуществления расчета является возможность осуществить заполнение заявки по заданным выше условиям.

Также возможно будет сохранить расчет и распечатать его на ПК для дальнейшего использования

В то же время важно помнить, что данный расчет все равно будет являться приблизительным

В Россельхозбанке

Данный банк, как и все остальные, имеет собственный сайт с калькуляторов для расчета различного типа кредитов.

Сам алгоритм вычислений выглядит следующим образом:

Вводим основные параметры желаемого автокредита

Далее достаточно будет нажать на кнопку «произвести расчет». После чего будет осуществлена процедура вычисления ежемесячного платежа по данному кредиту.

Алгоритм вычислений имеет множество самых разных нюансов. Также опять возможно осуществить оформление далее в режиме онлайн.

В Газпромбанке

На сайте «Газпромбанка» отсутствует специальный калькулятор для осуществления расчетов данного типа.

В дальнейшем в соответствии с указанными в заявке параметрами сотрудники банка осуществят все необходимые расчеты и обозначат их результат для дальнейшего рассмотрения самими клиентов.

Алгоритм подачи заявки выглядит следующим образом:

Кликаем на заполнить заявку «on-line»

выбираем «заполнить экспресс-анкету»;

Выбираем «заполнить экспресс-анкету»

- вводим все необходимые в рассматриваемом случае данные, параметры кредита:

- фамилия, имя и отчество;

- сумма кредита, срок кредитования;

- номер мобильного телефона;

- серия и номер паспорта;

- кем выдан паспорт, место постоянного проживания;

- ставится галочка напротив подписи «я согласен на обработку персональных данных».

- далее нажимаем на «оправить заявку».

В течение непродолжительного периода времени будет иметь место рассмотрение. После чего работники банка предоставят результат осуществления расчетов.

Подобный метод является наиболее точным и простым. В то же время можно воспользоваться для осуществления расчетов различными сторонними онлайн-калькуляторами.

Основные положения программы

Основное отличие данной программы от стандартной схемы кредитования заключается в наличии суммы остаточного платежа, которую клиент погашает в конце срока кредита.

Остаточный платеж – это фиксированная сумма в процентах от стоимости автомобиля, величина которой зависит от срока кредитования. Ее погашение переносится на конец срока кредитования для вашего удобства.

Buy-back — это банковский продукт, суть которого заключается в следующем: задолженность погашается не по всей сумме автокредита, а только по ее части.

Невыплаченная сумма составляет примерно 20–50% от стоимости автомобиля, и ее переносят на конец кредитного срока. Заемщик должен погасить его единовременно или продать автомобиль в салон.

Еще проще понять, что значит остаточная стоимость автомобиля при покупке в кредит, на примере: предположим, клиент оформил кредит, чтобы купить автомобиль Mazda-3. Он делает первоначальный взнос (примерно 40%), а затем на протяжении двух лет выплачивает ещё часть кредита.

Самый последний платёж, составивший 35%, перенесен на конец кредитного периода. Теперь клиент может продать свой автомобиль дилеру, а прибыль распределить между оплатой текущего займа и новой покупкой машины, но уже более престижной, скажем, Mazda-6.

Способы оплаты остаточного платежа:

- собственными средствами;

- реализацией транспортного средства через автосалон;

- рефинансирование остаточного платежа с увеличением срока оплаты автокредита.

При этом ставка на пролонгацию определяется следующим образом: П = ПЧ + ПР, где: П — процентная ставка по кредиту, исчисляемая в процентах годовых, ПЧ — постоянная часть, указанная в Индивидуальных условиях, ПР — переменная часть, равная ставке рыночно-зависимого индекса MosPrime Rate на срок шесть месяцев на первый рабочий день месяца, в котором Заемщик начинает пользование пролонгированным Остаточным платежом (т.е. месяца, содержащего Дату пролонгации).

https://youtube.com/watch?v=jOckhM2d6Jo

Автокредитование с остаточным платежом оформляется только на новые автомобили определенных марок.

Параметры программы:

- сумму кредитования определяют по стоимости машины, но она не должна превышать лимит, который был установлен банком;

- срок кредитования — 12–36 месяцев;

- размер остаточного платежа — до 55%;

- процентная ставка по автокредиту — 8–20%;

- сумма займа — 100 000–10 миллионов рублей.

Берут автокредит с остаточным платежом у дилеров, являющихся партнерами банка. По такой программе можно приобрести автомобили BMW, Mercedes-Benz, Audi, Mazda, Land Rover, Jaguar, Toyota, Volkswagen, Skoda, Citroen.

Расчет займа с остаточным платежом

Автокредит с остаточным платежом имеет три составляющие:

- первоначальный взнос;

- основной долг;

- остаточный платеж.

Вторая часть или третья устанавливаются заемщиком самостоятельно. Например, удобно ему выплачивать в месяц по 7 000 рублей. Остаток высчитывается в зависимости от размера первоначального взноса, общей суммы кредита и переплаты.

Рассмотрим на примере. Стоимость автомобиля – 1 000 000 рублей, первоначальный взнос – 20% (200 000 рублей), процентная ставка – 17% годовых, срок – 3 года.

Остаточный платеж – 300 000 рублей. Получается, что заемщик выплачивает полные 500 000 рублей. Остальную часть банк распределяет на 36 месяцев. Получается, что заемщику потребуется выплачивать в месяц по 17 826 рублей (без комиссий и страховки).

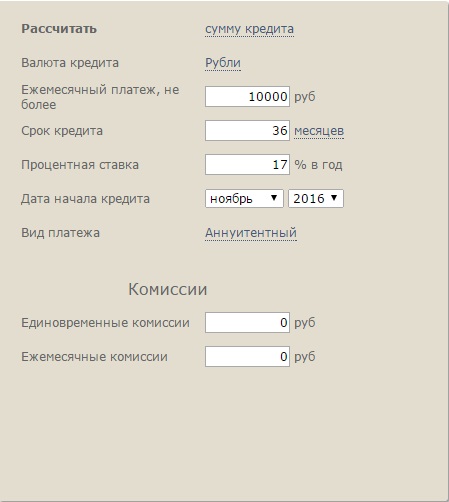

Рассмотрим другой пример. Условия аналогичные, только заемщик может вносить ежемесячно не более 10 000 рублей. Первоначальный взнос составляет 20%. В этом случае получается:

Производим расчет:

Размер первоначального взноса составил 200 000 рублей, по кредиту заемщик выплатит 360 000 рублей (без учета процентов). Получается, что остаточный платеж равен 460 000 руб. чистыми (без комиссии и страховки).

В процентном соотношении это 46% от стоимости автомобиля. За пользование кредитными средствами заемщик отдаст 102 059,35 руб., а размер ежемесячного платежа увеличится до 12 834,98 руб.

Получается, что остаточный платеж составит 519 516, 56 руб., что в процентном соотношении равно 52%. Переплата по кредиту составит 79 516 руб.

Краткий обзор по автокредитам

В настоящее время действует несколько программ, рассчитанных на приобретение конкретных марок машин от определенных производителей. Тем не менее, в 2020 году можно встретить предложения, не ограничивающие выбор автомобилиста:

| Название банка | Сумма, тыс. руб. | Срок погашения, мес. | Первый взнос, не менее % | Ставка, % | Остаточный платеж, не более % |

|---|---|---|---|---|---|

| РусФинанс Банк (на покупку Hyundai) | 4 000 | 36 | 30 | 11,5-13,0 | 45 |

| Сетелем (на покупку нового автомобиля KIA) | 3 000 | 24-36 | 20-40 | 15,7 — 16,7 | 35-40 |

| Мерседес-Бенц Банк | 5 000 | 60 | 20 | 8,9-10,9 | 20-40 |

| ВТБ 24 | 10 000 | 36 | 20 | 11,1-16,2 | 20-50 |

Включение автострахования в кредитную программу «РусФинанс Банка» увеличивает ставку по кредиту в среднем на 2%, однако позволяет снизить затраты заемщика на первое время действия договора. Точный кредитный лимит определяется, исходя из цены конкретной модели, выбранной покупателем за вычетом первоначального взноса.

https://youtube.com/watch?v=079fITMMm4o

Банк «Мерседес-Бенц» позволяет приобрести авто по выгодной ставке с возможностью продления срока кредитования еще на 2 года. Условия пролонгированного договора будут установлены индивидуально.

Банк «Сетелем» предусматривает два варианта оформления программы – с предоставлением полного перечня документов заемщика либо по минимальному списку в рамках экспресс-кредитования на более жестких условиях.

Банк ВТБ 24 предлагает гибкие условия кредитования: с выбором наиболее подходящих параметров по первому взносу, сроку погашения, остаточному платежу. Программа позволяет включить страхование КАСКО в тело кредита с рассрочкой выплаты стоимости полиса в течение всего периода действия договора. По окончании срока банк предлагает заемщикам воспользоваться правом выкупа автомобиля, последующей продажей, либо рефинансировать сумму остаточного долга на более длительный период, тем самым, снижая финансовую нагрузку второго периода погашения.

Путем подбора оптимальных условий с помощью онлайн-калькулятора будущий заемщик сможет выбрать наиболее приемлемые условия, касающиеся срока, суммы платежа, стоимости, марки и модели.

Преимущества и недостатки программ

Решение в пользу автокредита с остаточным платежом принимают, исходя из оценки положительных и отрицательных сторон программы. Своим успешным развитием и популярностью на Западе программа обязана следующим характеристикам:

С помощью небольших ежемесячных выплат автомобилист постепенно может сменить простой бюджетный автомобиль на более респектабельную модель.

Возможность корректировки регулярного платежа, исходя из платежеспособности заемщика.

По завершении действия договора заемщик избавлен от необходимости искать оставшуюся сумму для выплаты, обратившись за помощью к авторизированным дилерам

Важное условие – отличное состояние автомашины, отсутствие серьезных повреждений, исправность всех систем.

Чтобы поменять машину на новую, заемщику не потребуется серьезных дополнительных вложений – разница между ценой реализации автомобиля и суммой остатка долга может быть использована в качестве первоначального взноса по новому автокредиту.. В результате, плюсы данной программы оценили, прежде всего, водители, которые предпочитают использовать новинки автопрома, меняя транспортное средство каждые 2-3 года

В результате, плюсы данной программы оценили, прежде всего, водители, которые предпочитают использовать новинки автопрома, меняя транспортное средство каждые 2-3 года.

Помимо того, что предложение по программам отложенного платежа носит ограниченный характер, значительно сужая возможности выбора модели, заемщику необходимо учитывать следующие минусы:

- Требование снизить износ транспортного средства для заемщика значит необходимость регулярного обслуживания и тщательного ухода. В результате затраты на регулярное ТО могут быть весьма значительными.

- Превышение предельно допустимого порога пробега может привести к отказу дилера принять машину обратно.

- Машина к возврату должна быть в идеальном состоянии. Подвох заключается в том, что никто не может гарантировать сохранность автомобиля на дорогах, а любое серьезное ДТП приведет к невозможности вернуть транспортное средство в салон.

- Расходы владельца дополняются КАСКО, гарантирующим финансовое обеспечение в случае непредвиденного повреждение автомобиля в ДТП.

Повышенные издержки в процессе эксплуатации автомобиля должны учитываться при определении реальной экономической выгоды и итоговой переплаты.