Каско и осаго: что это такое и расшифровка аббревиатур

Содержание:

- Сколько стоит полис?

- Зачем нужно КАСКО?

- Правила страхования КАСКО: на что обратить внимание

- Суть простым языком: что такое ОСАГО?

- Как расшифровывается или переводится это слово?

- Чем отличается КАСКО от ОСАГО

- Франшиза в страховке каско

- Как расшифровывается КАСКО?

- Размеры выплат по ОСАГО

- Что предлагают на рынке автострахования КАСКО?

- В какой СК самое дешевое?

- Что такое франшиза

- Если страховая компания больше не существует

- Что это такое простым языком?

- Что такое спецпредложения по КАСКО и как они работают

- Какие виды предлагают СК?

- Автокаско в России

- Исключения из правил

- Что учесть перед заключением соглашения

- Выводы

Сколько стоит полис?

Основная причина, по которой КАСКО не оформляют все автовладельцы – это его высокая стоимость: цена защиты некоторых моделей может доходить до 12% стоимости автомобиля в год. К примеру, за безопасность машины, купленной за 1 млн рублей, за три года придется заплатить 360 тысяч рублей. Но эта цифра почти вдвое выше среднего значения, которое составляет 6,5%. При той же стоимости ТС спокойствие в этом случае обойдется в 195 тысяч рублей. Такая разница объясняется тем, что страховку считают на каждый автомобиль с учетом множества особенностей.

Из чего складывается цена?

Первое, над чем стоит задуматься, решив приобрести КАСКО – от чего именно должен быть защищен автомобиль. Сделать это нужно потому, что цена за полис напрямую зависит от набора услуг, которые предоставляет страховая компания.

Чаще всего предлагают два варианта покрытия: частичное или полное. Первый стоит дешевле второго и, в свою очередь, подразумевает разделение на страховки от угона и от ущерба.

В УК РФ четко разграничивают понятия угона и хищения. Согласно ст.166, под угоном понимают неправомерное завладение автомобилем или иным транспортным средством без цели хищения.

А ст.158 определяет хищение, как совершенное с корыстной целью противоправное безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившее ущерб собственнику или иному владельцу этого имущества. Другими словами, поездка на чужом автомобиле без разрешения владельца – это угон, а кража с целью присвоить или продать – хищение. Несмотря на это, многие страховые компании используют их как синонимы. Чтобы понять, как будет действовать страховка (и будет ли) в том или ином случае, нужно внимательно прочитать договор.

С понятием ущерба разобраться проще. Обычно к нему относятся повреждения в результате:

- стихийных бедствий (ураганов, наводнений, землетрясений, града, удара молнии и т.п.);

- столкновений, наездов, падений (в том числе в воду и под лед);

- форс-мажоров (например, обрушения дорог и мостов);

- падений посторонних предметов (чаще всего это относится к деревьям и сосулькам);

- действий посторонних людей;

- действий животных.

И все же, чтобы избежать неприятных сюрпризов, стоит прочитать договор внимательно и обсудить тонкости с менеджером.

Полная страховка объединяет эти возможности и, соответственно, стоит дороже всего.

Выбрав необходимый тип полиса, можно приступить к расчетам. Теперь на них будут влиять:

- возраст владельца. По статистике, самым «аварийным» считается период от 30 до 40 лет, когда многие водители слишком сильно полагаются на свой опыт и навыки. Для таких людей страховка может быть даже дороже, чем для новоиспеченных автолюбителей;

- водительский стаж. Принято считать, что и доверять свою безопасность водителям со стажам менее 2 лет не стоит, но на деле оказалось, что опаснее ездить с теми, кто за рулем уже больше 15 лет – для них у страховых компаний также повышенный тариф. А вот если стаж составит от 2 до 5 лет, полис может обойтись дешевле;

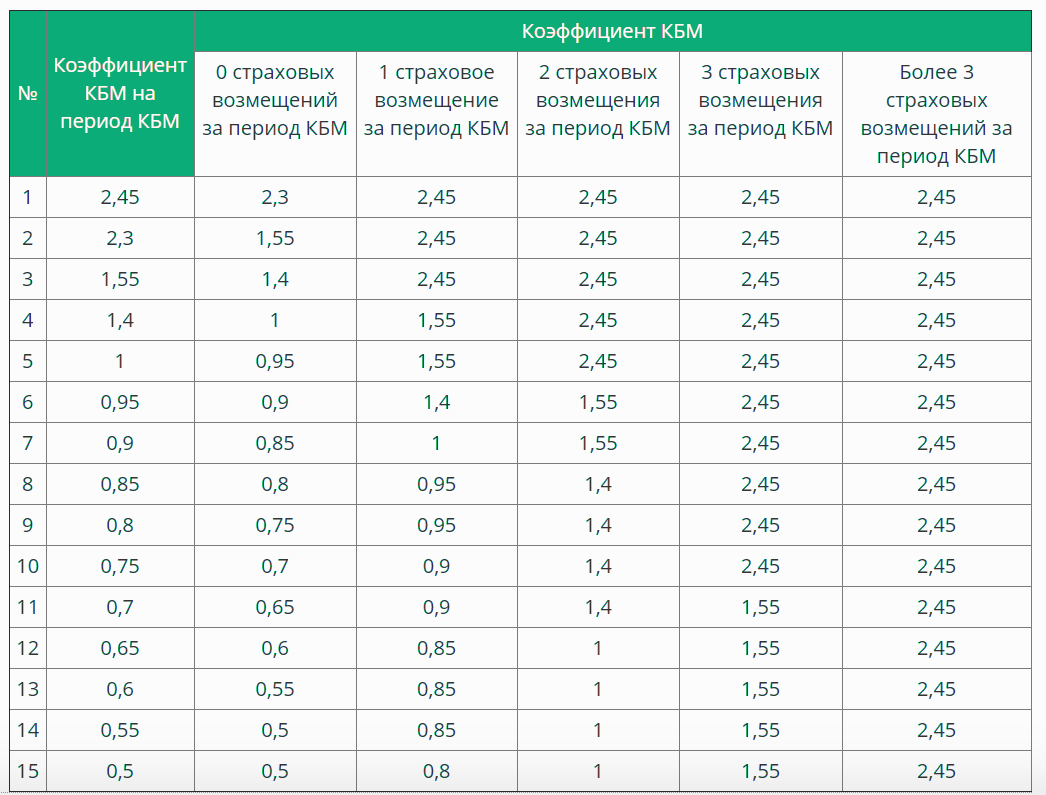

- страховая история. Если в прошлом было много неприятных дорожных ситуаций, последствия которых легли на плечи страховых компаний, это тоже неприятно отразится на цене;

- модель автомобиля и статистика выплат по ней. Этот пункт – повод подобрать аналог понравившейся машине, если КАСКО важна, но стоит слишком больших денег из-за частых угонов;

- страховая сумма. Она равна оценочной стоимости автомобиля на момент заключения договора;

- год выпуска машины. Страховка на один и тот же автомобиль из года в год будет стоить по-разному, потому что рассчитывается из стоимости автомобиля. При этом большинство компаний не согласятся защищать ТС старше 10 или даже 7 лет;

- вид оплаты страхового полиса: в рассрочку или единовременно.

Есть ли разница, в какой страховой оформлять?

Стоимость КАСКО рассчитывается исходя из одних и тех же параметров, но фиксированной наценки на них не существует. Поэтому в разных компаниях сумма, которую вам озвучат за безопасность автомобиля, может отличаться просто из-за разницы в тарифных сетках

Но лучшая цена еще не означает лучшее предложение: перед заключением сделки важно убедиться в надежности страховой. Сделать это можно, изучив статистику выплат и новостные сводки – если компания исправно выполняет свои обязательства и не попадала в антирейтинги, скорее всего, ей можно доверять.

Зачем нужно КАСКО?

Для чего нужен полис КАСКО? Данный вид страховки может быть как полным, так и частичным. В первом случае все убытки, связанные с угоном машины, её повреждением, будут компенсированы владельцу в полном объёме, а во втором – будет покрываться лишь долевая часть от общей суммы убытков. Отличительная особенность КАСКО, например, от ОСАГО, заключается в том, что возмещение материального ущерба направлено на защиту личных интересов лица, оформившего полис, и восполняет причинённый ему ущерб в рамках действия договора, тогда как другие виды страхований работают в пользу третьих лиц.

КАСКО необходимо в следующих случаях:

- угон транспортного средства;

- стихийные бедствия, пожары, хулиганские действия сторонних лиц, вызвавшие видимые повреждения корпуса или ходовых характеристик;

- дорожные происшествия и аварии.

Примечательно, что страхователь может самостоятельно определить тот перечень услуг, в которых он нуждается — за исключением случаев, что в рамках действия полиса не относятся к страховым ситуациям. На них не распространяется компенсационное покрытие.

Правила страхования КАСКО: на что обратить внимание

Рассчитанная на калькуляторе стоимость полиса не должна быть решающим фактором при выборе компании. Дешевое КАСКО может оказаться ловушкой для неискушенного водителя и привести его в дальнейшем к проблемам при урегулировании убытков

Помимо влияющих на стоимость страховки факторов, изложенных выше, есть в правилах КАСКО еще несколько моментов, которым следует уделить особое внимание:

-

Требования к хранению автомобиля в ночное время. У большинства компаний такие требования отсутствуют. А если они все-таки прописаны в правилах, следует понимать, что далеко не все автостоянки имеют статус охраняемых и могут выдать подтверждающие это документы.

- В правилах страхования должны быть четкие определения терминов «ущерб», «угон», «хищение» и «полная гибель автомобиля». Случается, что компания не раскрывает полностью смысла этих понятий, что позволяет ей в спорных ситуациях отказать в компенсации ущерба.

- Разделы правил с исключениями из страхового покрытия (какие случаи не являются страховыми) очень важны, так как подробно разъясняют, в каких ситуациях автовладелец останется без выплаты.

- Раздел «Обязанности сторон» регулирует взаимоотношения компании и клиента при возникновении страхового события (в какие сроки и каким способом страхователь должен известить компанию о событии, имеющем признаки страхового). Невыполнение требований компании влечет отказ в страховом возмещении.

- Нормы амортизационного износа в каждой компании свои. От них зависит размер выплаты по рискам «угон» и «полная конструктивная гибель».

- При страховании по полному КАСКО правила большинства компаний предполагают отказ в возмещении при угоне ТС, если клиент не предоставит страховщику документы на авто, все комплекты ключей зажигания и брелоков от охранных сигнализаций.

- Правила компаний по-разному регламентируют покупку КАСКО на новый автомобиль. У большинства страховщиков риск угон или хищение начинает действовать только с момента постановки ТС на учет в ГИБДД.

Суть простым языком: что такое ОСАГО?

ОСАГО – наиболее популярный договор страхования автогражданской ответственности. Объясняется это весьма просто – данный полис обязательный, и приобретать его должен каждый водитель. За отсутствие документа законом предполагается штраф.

ОСАГО расшифровывается как обязательное страхование автомобильной гражданской ответственности.

Понятие «автогражданской» означает, что полис не будет покрывать ущерб для транспортного средства участника ДТП, покрывает он ответственность водителя, причем за нанесение ущерба как другой машине, так и водителю, либо пассажирам. При такой страховке виновник аварии не получает никакой выплаты. Свою машину виновник чинит за свой счет.

Одна из особенностей ОСАГО – публичность договора

Предлагаем посмотреть видео о том, что такое ОСАГО:

Как расшифровывается или переводится это слово?

КАСКО – это страховой продукт, который защищает машину страхователя от ряда рисков: угон, хищение, повреждения (по любой причине) или от группы рисков по выбору покупателя полиса. В переводе с французского это «каска, шлем», одним словом — защита. Официальной расшифровки аббревиатуры КАСКО не существует, но есть сложившееся в среде страховщиков: Комплексное Автомобильное Страхование Кроме Ответственности (о том, чем КАСКО отличается от страхования ответственности – ОСАГО, вы можете узнать здесь, а в этом материале говорится о том, нужно ли оформлять два полиса).

Стоит отметить, что разные страховые компании по-разному наполняют программу страховки автокаско, но описанные выше риски страхуются практически всеми страховщиками.

Чем отличается КАСКО от ОСАГО

Эти два вида страхования автолюбители зачастую сравнивают. В чём же они находят отличия?

ОСАГО является обязательным видом автострахования. Водитель не имеет права эксплуатировать транспортное средство без полиса «автогражданки». Данный документ необходим для компенсации нанесённого ущерба здоровью и транспортному средству в результате автоаварии. Иными словами, если автовладелец стал виновником автопроисшествия, его страховая компания обязана возместить ущерб.

Страхование по КАСКО носит добровольный характер. Оформив такой полис, автовладелец может рассчитывать на защиту своего средства передвижения, но не на выплаты третьим лицам в случае транспортного происшествия.

В отличие от полиса ОСАГО, защищает транспортное средство, а не страхует ответственность водителя. Такой автополис может позволить себе не каждый водитель. Полис не имеет чётко установленных тарифов. Его стоимость, по большому счёту, зависит от характера возможных рисков.

Франшиза в страховке каско

Понятие франшиза относительно к страховке каско означает конкретную сумму ущерба, как правило, небольшую, которую владелец, в случае повреждения авто, возмещает сам. Франшиза бывает условной и безусловной.

- Суть условной франшизы – если ущерб машине оценивается в сумму, меньшую, чем стоимости франшизы, то страховая компания ничего не выплачивает; если же ущерб нанесен на бо́льшую сумму, то страховая выплата покрывает весь ущерб.

Пример условной франшизы: человек застраховал авто и оформил условную франшизу в 20 тыс. руб. В результате ДТП (например) разбилась фара, отремонтировать которую стоит 5 тыс. руб. В таком случае он не обращается в страховую компанию, а сам за личные деньги производит ремонт. Если же поврежден, например, бампер, и сумма ремонта составляет 30 тыс. руб., то, обратившись в страховую компанию, он получает полную выплату, т.е. 30 тыс. руб.

- Суть безусловной франшизы – если сумма ущерба меньше стоимости франшизы, то, как и в первом варианте, владелец авто не получает страховую выплату, если же сумма ущерба превышает стоимость франшизы, то страховая компания покрывает лишь разницу между стоимостью франшизы и суммой ущерба.

Пример безусловной франшизы в 20 тыс. руб. Автомобиль поврежден на 10 тыс. – владелец ничего не получает от страховой компании, если же повреждения оцениваются в сумму, допустим 30 тыс. руб., то страховая компания выплачивает только разницу, то есть 10 тыс. рублей.

Приобретение франшизы позволяет получить значительную скидку на приобретение полиса КАСКО на сумму, большую, чем стоимость самой франшизы.

Как расшифровывается КАСКО?

На сегодняшний день автострахование по КАСКО имеет огромную популярность. Это связано с тем, что работа банков в целом стала гораздо стабильнее. Людям выдают кредиты на машины, число которых значительно увеличивается каждый год. Все эти факторы в совокупности привели к тому, что страховка КАСКО на новый автомобиль стала буквально обязательной для приобретения.

Расшифровка аббревиатуры КАСКО кроется в значении иностранных слов. Несмотря на то, что само слово представляет из себя европейский юридический термин, существует несколько вариантов расшифровки, включая:

-

От немецкого kasko – транспорт.

-

От итальянского casco – корпус.

-

От испанского casco – шлем.

Если у Вас возникли проблемы с КАСКО, то мы рекомендуем обратиться к нашим специалистам:

Страхование КАСКО, что это такое? Откуда оно появилось? На данный момент существуют 2 версии происхождения этого вида страхования. Согласно первой, примитивный предшественник КАСКО появился еще 6 веков назад. Испанские рыбаки придумали страхование, чтобы защититься от пиратов и разбойников. Создавались кассы помощи друг другу, что в будущем переросло в страховые организации.

Исходя из второй версии, компания появилась благодаря морской торговле. Европейские корабли странствовали по морям и океанам, иногда терпели крушения и потери. В этот период людям пришла в голову мысль о страховке. Первые страховщики отдавали определенную сумму денег владельцу корабля. Если корабль терпел крушение, то деньги оставались у владельца, если торговый путь завершался удачно – деньги возвращались страховщику, причем с процентами.

Размеры выплат по ОСАГО

Сумма возмещения ущерба, понесенного в ходе ДТП, рассчитывается, исходя из оценки реальных повреждений транспортного средства. Состояние автомобиля и наличие повреждений исследуется независимым оценщиком или станцией техобслуживания, где в дальнейшем будет произведен ремонт пострадавшей машины.

Размер возмещения ущерба жизни и здоровью рассчитывается, исходя из специальной таблицы. Итоговая сумма представляет собой процентное отношение к сумме страховых выплат. Пострадавший в ходе ДТП человек должен предоставить страховщику документы, из которых становится ясным стоимость произведенного или будущего лечения.

При оформлении ОСАГО вне зависимости от того, впервые проводится эта процедура или нет, автомобиль не нужно отправлять на техническую станцию для техосмотра. Виновник аварии в рамках закона об автогражданской ответственности не получает никаких выплат.

Что предлагают на рынке автострахования КАСКО?

Стоимость полиса страхования каско для одного и того же автомобиля может значительно различаться в разных компаниях

В настоящее время на Российском рынке автострахованием занимаются более 80 страховых компаний. Стоимость полиса страхования каско для одного и того же автомобиля может значительно различаться в разных компаниях. При этом предлагаемые программы будут также иметь множество различий.

Вот только несколько параметров, на которые стоит обратить внимание при рассмотрении той или иной программы страхования:

- наличие франшизы;

- предоставление бесплатного эвакуатора;

- выезд аварийного комиссара на место ДТП;

- сбор справок в ГИБДД;

- неуменьшаемая страховая сумма и прочее.

Досконально разобраться с особенностями различных программ страхования Вы сможете проконсультировавшись со специалистом Единого Центра Страхования по телефонам (812) 748-28-97.

В какой СК самое дешевое?

ВАЖНО! Сразу следует сделать предостережение, данный вид страхования в принципе не может стоить слишком дешево. Если страховщик по каким-то причинам предлагает купить у него стандартный полис КАСКО по вызывающе низкой цене, то это весьма серьезный повод насторожиться (скидка более 10-15%).. Возможность сэкономить все же есть, воспользовавшись одним из следующих способов:

Возможность сэкономить все же есть, воспользовавшись одним из следующих способов:

- Можно купить полис с франшизой (например, «АльфаСтрахование» предоставляет скидку на данный вид КАСКО в размере 30%).

- Воспользоваться мини КАСКО (пример, в «Росгосстрахе» стоимость такого полиса начинается от 5000 руб.).

- Купить полис КАСКО в рассрочку.

Больше информации о том, где дешевле сделать КАСКО на авто, вы найдете здесь.

Что такое франшиза

Под франшизой для страхового полиса понимается часть ущерба, не компенсируемая компанией-страховщиком. От этого показателя напрямую зависит стоимость полиса, а также итоговая сумма страховых выплат. Этот показатель рассчитывается в процентах, зависимо от цены страхуемого объекта. Чем меньше стоимость застрахованного авто, тем выше будет франшиза.

Рекомендуемый процент франшизы составляет:

- 0,5 – 1 для рисков по дорожно-транспортным происшествиям;

- 2 – 3 при риске хищения или вандализма.

Рационально приобретать полис с размером в 0,5 – 2%. Большая франшиза увеличит стоимость страховки. При этом в компенсацию ущерба будут включены даже мелкие повреждения: например, разбитое стекло.

Если страховая компания больше не существует

Как проверить страховую компанию на надежность? Ведь порой случается так, что страховая компания, в которой был оформлен один из полисов, прекратила свое существование. В этом случае имеет значение, по какому виду страхования обращается страховщик:

- По договору ОСАГО владелец транспортного средства может обратиться в РСА (Российский союз автостраховщиков). Эта организация отвечает за все обязательства всех страховых компаний по автогражданке. В некоторых случаях приходится обращаться в суд.

- По страховке КАСКО всегда приходится действовать через суд, если страховая компания больше не существует.

Можно оформить ОСАГО и КАСКО в разных страховых компаниях – это не будет нарушением законодательства.

Что это такое простым языком?

КАСКО представляет собой добровольный вид страхования, при помощи которого автовладелец может застраховать свое транспортное средство от угона, хищения, а также различного рода повреждений.

ВАЖНО! Существенным преимуществом данного вида страхования является то, что независимо от того, кто стал виновником ДТП, обладатель полиса КАСКО получит возмещение понесенного ущерба.

Суть страхования КАСКО заключается в том, что благодаря данной страховке автовладелец имеет возможность защитить свое транспортное средство от различных негативных явлений, в виде угона, ущерба и т.д. Данная страховка не распространяется, если ущерб был причинён другому лицу. Здесь уже вступит в силу автогражданка.

При наступлении страхового случая обладатель полиса автокаско может рассчитывать на получение возмещения в виде денежных средств или в виде оплаты ремонта застрахованной машины. Как правило, страховым случаем признается причинение машине вреда в результате событий, которые заранее обговариваются в страховом договоре.

Что такое спецпредложения по КАСКО и как они работают

Помимо базовых вариантов КАСКО каждая страховая компания имеет в своем активе ряд спецпредложений. Эти предложения рассчитаны на определенные категории клиентов, страхование по ним обходится дешевле.

Часто специальные предложения касаются:

- Определенных марок и моделей ТС.

- Новых автомобилей.

- Молодых или опытных водителей.

- Владельцев дорогих или подержанных ТС.

- Кредитных, передаваемых в лизинг или находящихся в залоге у банка автомобилей.

- Машин с определенными противоугонными системами.

Поэтому стоит обязательно поинтересоваться, какие специальные программы, предложения или акции действуют в компании на данный момент.

Какие виды предлагают СК?

На страховом рынке РФ добровольное страхование машин представлено несколькими ключевыми видами:

- Полное КАСКО. Это традиционное общепринятое добровольное страхование машины, которое покрывает основные риски, связанные с ее эксплуатацией.

- Частичное КАСКО. Это вид добровольного страхования транспорта, который подразумевает покрытие ограниченного спектра вводов ущерба:

- угон и ущерб от ДТП.

О том, что лучше выбрать – полное КАСКО или частичное, вы можете узнать из нашей статьи.

Агрегатное КАСКО. В данном случае предусматриваются выплаты, которые суммарно не превысят страховой суммы. Например, страховая сумма 200 000 рублей, первая выплата 25 000 рублей, после нее страхователь может получить компенсацию на сумму не более 175 000 рублей.

КАСКО с франшизой. В данном виде добровольного страхования машины, предусматривается некоторая сумма, выплаты, в рамках которой страховщиком не производятся. Например, куплено КАСКО с франшизой 20 000 рублей, в этом случае, если требуется восстановить ЛКП на 5000 рублей, страхователю придется делать это из своего кармана.

О плюсах и минусах оформления КАСКО с франшизой мы подробно рассказывали тут, а из этой статьи вы узнаете о том, что такое безусловная франшиза по КАСКО.

КАСКО с рассрочкой. Данный вид добровольного страхования, подразумевает несколько подвидов:

Существуют и другие варианты рассрочки, но приведенные выше – самые распространенные.

Чтобы лучше разбираться в нюансах добровольного автострахования, рекомендуем ознакомиться с такими материалами наших специалистов:

- Что такое претензия в СК по КАСКО?

- Каков срок исковой давности по КАСКО?

- Особенности продления и расторжения договора добровольного страхования.

- Документы для оформления полиса и получения выплат.

- Можно ли оформить полис онлайн?

- Что такое «коробочная» страховка, КАСКО Лайт и «Мини» и от чего они защищают?

- Как сделать ОСАГО и КАСКО в бухгалтерском и налоговом учете?

Автокаско в России

В отличие от ОСАГО, тарифы на автокаско в России не устанавливаются Центральным банком Российской Федерации, и у каждой страховой компании есть свои программы со своими собственными базовыми тарифами и поправочными коэффициентами. Каждая компания стремится оптимизировать отношение страховых премий к страховым выплатам, для чего проводится постоянный сбор статистики страховых случаев. На основе статистики устанавливаются страховые коэффициенты, по которым вычисляется стоимость страхования каско для каждого конкретного случая. Предпочтение отдаётся взрослым, опытным водителям, семейным автомобилям, способствующим спокойному стилю вождения. Для таких категорий меньшие риск по ущербу и, соответственно, минимальные тарифы на страхование.

На стоимость (тариф) каско для конкретного автомобиля существенным образом влияют статистика угонов для данной модели в данной местности, стоимость запчастей и нормо-часа на станциях технического обслуживания в данной местности, наличие или отсутствие франшизы, устойчивость данной модели к угонам и наличие специальных противоугонных устройств, опыт и страховая история водителя, объём пакета дополнительных услуг, включаемых по желанию страхователя в полис (эвакуация, сбор документов, выезд аварийного комиссара и пр.).

Расчёт стоимости полиса автокаско можно произвести как в офисе выбранной страховой компании, так и в режиме онлайн с помощью автоматического расчёта. Такой расчёт позволяет узнать приблизительную стоимость полиса для конкретного автомобиля, сравнить предложения от разных страховых компаний с учётом коэффициентов и программ интересующего страховщика и выбрать наиболее выгодный вариант страхования.

Основные участники рынка автокаско в РФ

Таблица «Ренкинг страховщиков по автокаско за 2016 год»

| № | Наименование | Премии, тыс.руб | Доля рынка | Выплаты, тыс. руб | Уровень выплат |

|---|---|---|---|---|---|

| 1 | Ингосстрах | 28 927 119 | 17,0% | 14 034 701 | 48,5% |

| 2 | РЕСО-Гарантия | 28 041 569 | 16,4% | 13 790 925 | 49,2% |

| 3 | Росгосстрах | 22 990 292 | 13,5% | 12 771 820 | 55,6% |

| 4 | ВСК | 13 706 586 | 8,0% | 7 167 212 | 52,3% |

| 5 | Согласие | 13 562 229 | 8,0% | 10 606 471 | 78,2% |

| 6 | АльфаСтрахование | 13 552 156 | 7,9% | 8 046 548 | 59,4% |

| 7 | Ренессанс Страхование | 8 417 571 | 4,9% | 5 293 910 | 62,9% |

| 8 | Согаз | 7 374 105 | 4,3% | 3 200 673 | 43,4% |

| 9 | Эрго | 4 086 346 | 2,4% | 2 226 663 | 54,5% |

| 10 | Энергогарант | 2 941 260 | 1,7% | 1 596 727 | 54,3% |

Крупные страховые выплаты по автокаско в РФ

Крупные страховые выплаты по автострахованию, данные страховой компании «РЕСО-Гарантия» и издания «Мотор».

| Застрахованный автомобиль | Страховая сумма, руб | Выплата, руб |

|---|---|---|

| Maserati Quattroporte, 2006 г.в. | 2 200 000 | 1 819 200 |

| Lamborghini Murcielago, 2007 г.в. | 10 950 000 | 7 726 000 |

| Mercedes G500, 2012 г.в. | 6 778 000 | 5 498 000 |

| Ferrari FF, 2011 г.в. | 7 000 000 | 4 218 000 |

| Mercedes-Benz CL 63 AMG, 2010 г.в. | 6 802 700 | 5 986 000 |

| Audi Q7, 2011 г.в. | 6 600 000 | 5 577 000 |

| Mercedes-Benz GL 500, 2012 г.в. | 6 078 276 | 5 466 000 |

| Audi S7 Sportback, 2013 г.в | 4 599 000 | 4 027 125 |

| Lexus LS600h, 2010 г.в. | 5 900 000 | 5 723 000 |

| Ferrari F430, 2005 г.в. | 4 300 000 | 4 164 460 |

| Bentley Continental GT Speed , 2008 г.в. | 5 947 000 | 2 417 364 |

| Porsche Panamera Turbo, 2009 г.в. | 6 200 000 | 5 836 520 |

Исключения из правил

Все, конечно же, знают про мелкий шрифт, который нужно читать в первую очередь. Что касается страховых компаний, то все исключения, далеко не мелким шрифтом, прописано в правилах. Получить правила можно совершенно бесплатно как в офисе финансовой компании, так и на официальном портале.

В большинстве случаев страховщики готовы отказать клиенту, если машина использовалась в качестве такси или гонок.

Также в перечислении денег будет отказано, если в результате аварии за рулём был незастрахованный водитель, или участник движения в алкогольном или наркотическом опьянении.

Все исключения опытные эксперты настоятельно рекомендуют изучать до подписания полиса КАСКО. Как показывает практика, на это уходит не более 10 минут.

Что учесть перед заключением соглашения

Договор КАСКО подписывается на добровольной основе. В случае приобретения автомобиля в кредит банк может настоять на покупке полиса, чтобы обезопасить свои вложения.

Но прежде чем решитесь оформить документы, вы должны основательно подготовиться:

- убедитесь, что страховая компания имеет непросроченную лицензию;

- изучите разницу между терминами «угон», «хищение», «ущерб», «полная или конструктивная гибель автомобиля», чтобы в дальнейшем не возникло недоразумений со страховой компанией;

- внимательно прочитайте договор, прилагающийся к полису, чтобы все нужные моменты были учтены в документе;

- не подписывайте договор с условиями, которые вы не сможете выполнить, к примеру, наличие охранной системы на автостоянке;

- ознакомьтесь с правилами взаимодействия с СК: как и когда вы должны сообщить о наступлении страхового случая;

- спросите о сроках выплаты компенсации и её форме – в денежном виде или оплате ремонта на СТО.

Полис КАСКО стоит немалых денег, так что, приняв решение заключить его, нужно взвесить все аргументы за и против и не ошибиться с выбором компании.

Выводы

КАСКО – это один из подвидов добровольного автострахования. Это общепринятый термин, предполагающий страхование транспорта. Его особенности:

- Подразумевает компенсацию ущерба, нанесенную владельцу авто. Это происходит даже, если происшествие случилось по его вине.

- В отличие от других видов, не предполагает страхование груза или ответственности.

- Лучше подходит для частых ДТП.

- Страховыми случаями являются угон и повреждение автомобиля.

- Рекомендуемая франшиза составляет 0,5 – 2 процента при ДТП. Для похищения размер увеличивается до 5%.

Для оформления полиса понадобятся паспорта владельца и транспортного средства, документ о собственности.